1、「企業の品格と価値はガバナンスが支える」

2011年のお正月の日本経済新聞文化欄の 「私の履歴書」 は商船三井最高顧問の生田正治氏でした。氏がその中で言っていた 「企業の品格と価値はガバナンスが支える」 という言葉が気になり、メモとして残っていました。そして1年たった今年のお正月を迎えて、この言葉を再度かみしめています。

先月の

2011年12月号では 「最近の不正事件から“公認会計士を騙す方法”を考える。」 というテーマでオリンパス事件等の事例を引きながら、「公認会計士をこうやって騙しなさい」 という趣旨ではなく、「こういうことをしても無駄ですよ」 と指摘させていただきました。前月号を振り返ってみます。

(1)手口その1 郵便ポスト前で待ち受け ― 株式会社シニアコミュニケーション ―

(2)手口その2 架空組合隠ぺいのためのプレハブ小屋建設 ― ナナボシ事件 ―

(3)手口その3 資本取引を損益取引にすりかえ ― ライブドア事件 ―

(4)手口その4 含み損の飛ばし行為 ― オリンパス事件 ―

今月は、最近の不正事件から経営監視制度と公認会計士監査のエクスペクテーションギャップ(期待ギャップ) について考えてみることとします。

2、オリンパス事件が投げかけたもの

さて、内視鏡の市場で世界の70%のシェアを有し、最高の技術を有していたグローバル企業であるオリンパスの事件は 「開かれた社会」 の中に 「閉ざされた日本企業」 の実態を露呈してしまった感があります。そして日本企業のコーポレートガバナンス(企業統治) についての信頼を著しく失墜させるとともに、そのガバナンスを支えている公認会計士監査のあり方についても、我が業界にまたしても課題を突きつけられてしまいました。

今回の事件の特徴は前社長であるイギリス人が自らの会社を告発した点にあります。他方、日本人で構成する取締役会は 「問題を先送りする意思決定」 をし、個人個人が数十億円の代表訴訟のリスクを回避してしまった点にあります。

その結果、この事件の公表を受けて会社は存亡の危機に瀕してしまいました。株価は暴落し、従業員も路頭に迷うかもしれません。数人のトップ経営陣による自己保身の意思決定が、従業員をも含めた全世界のステークホルダー(企業の直接・間接の利害関係者) を落胆させてしまったのです。

会社が公表している二つの第三者委員会の調査報告書を読んでいると、この会社の従業員が気の毒でなりません。

発端は

月刊誌 『FACTA』 8月号のスクープ記事ですが、記事に書かれていたことは有価証券報告書において公表された事実です。ちょっと分析すれば分かってしまう事実を 「身内だけで処理」 しようとしました。しかし 「外部」 は見ています。オリンパスは、身内だけで物事を決める閉じた社会から開かれた社会へ移行できていない会社だったのかもしれません。

3、経営監視制度見直しへ

今回の問題で、優良企業だったはずの同社のガバナンスと監査役会、さらに監査人制度などの機能不全が浮き彫りになってしまいました。そしてさっそく、法制審議会では、社外の目で経営について助言したり監視する制度の見直しを始めました(法務省民事局参事官室 「会社法制の見直しに関する中間試案」

PDF)。日本取締役協会でも 「取締役会の監督機能の充実に向けた機関設計に関する提言」 とする意見書(

PDF)を昨年出しています――「コーポレートガバナンス(企業統治)って何?」 と思われる方は本稿

VOL3・2010年4月号の 「日本相撲協会とコーポレートガバナンス問題」 をご覧ください。卑近な例でガバナンス問題を実感してもらえると思います。

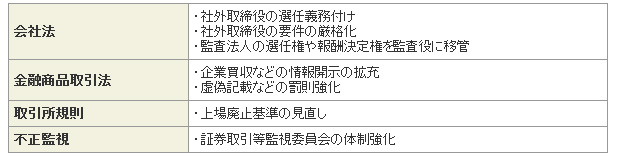

政府・民主党が検討する企業統治強化策をまとめてみましょう。

様々な強化策が打ち出されていますが、ガバナンスに関して強く意識していると思われる 「委員会設置会社」――取締役会の中に指名委員会、監査委員会及び報酬委員会を置く株式会社――はソニー、東芝等63社しかありません(日本取締役協会調べ)。社外取締役を置いている会社も、やっと2011年に東証一部上場企業の50%を超えたにすぎません。

そして社外取締役よりもさらに独立性の高い非執行の取締役である 「独立役員制度」――制度詳細については税理士法人-優和-コラム第99号

「独立役員制度とコーポレートガバナンス」 をご参照ください――となると、制度設置が有価証券上場規定に定められているにもかかわらず、東証一部の選任企業577社のうち35%にしか設置されていません(日本取締役協会調べ)。

まあ様々な改革が行われようとしていますし、今までも行ってきているはずですが、事件は後を絶ちません。その中で今回の 「オリンパス事件」 と 「大王製紙事件」 は何を示唆しているのでしょうか?

内部統制の枠外の問題としてとらえていいのでしょうか? トップの誠実性・倫理観が統制環境の中核と位置づけた時、それを監視する取締役会とその執行を監視する監査役会の役割が、また財務報告に関する内部統制に関しては会計監査人(公認会計士・監査法人)の役割が、ますます重要になってきます。ガバナンスの仕組みとしての立派な器を作っても中身が伴わなければ、すなわち仏を作っても魂が入らなければ、全く機能しないのです。

4、外部監査制度とエクスペクテーションギャップ(期待ギャップ)

監査役会は内部統制の番人です。つまり取締役会の職務執行の監視をします。ワンマン型、あるいは神様型のトップだと、取締役会には何の意見も言えない風土ができあがります。

しかし、利害関係のない社外から招いた取締役や監査役がいると、実に風通しのよい議論が取締役会で行われるようになっていきます。事実私が関係していたところも、もともとガバナンス意識を各役員がしっかり持っていたアドバンテージがあったとはいえ、年の経過とともに風土が今まで以上に風通しよく変化していきました。ここは常勤の社外監査役の果たしてきた役割も強かったことと、それを受入れる経営トップの姿勢があったからとも言えます。私としても、「経営の執行と監督の分離」「所有と経営の分離」 を、座学でなく実体験として体感する思いでした。

さて会計監査人は、監査役そして取締役とも密接な連携を図って円滑な情報提供を確保しなければなりません。外部監査の本質はこのあたりにあるのかもしれません。その意味で、会計士監査は、国税局の税務調査や金融機関に対する金融庁検査等とは本質的にその意義が異なるのかもしれません。

外部監査は、内部統制が十分に機能しているという前提に立ち、経営陣との信頼関係を拠りどころに、社内監査部門との連携の中で、経営者が責任を持って作成した財務諸表という 「経営者の言明書」 に対して意見を表明します。

税務調査のように職権で金庫を開けさせたり、PCの内部情報を見たりする権限はなく、取引先に対する反面調査の権限もありません。代わりに、強力に保持されている守秘義務を前提にした信頼関係をもとに相手の了解を得たうえで、現金・有価証券・手形・棚卸資産等の実査をしたり、様々な議事録や稟議決済書類等を拝見します。「継続企業の前提」――いわゆるゴーイングコンサーン――を判断する場合には、企業の将来設計を左右するような機密情報を拝見しないと判断できない場合も生じてきます。その場合も、権限ではなく、あくまで信頼関係がベースになります。このあたりに会計士監査の限界があるのも事実ではありますが、しかし不正や虚偽記載を見落として良い訳がありません。